不主动戳破房地产超级泡沫 中国难免金融危机

一.华为迁出深圳:房地产周期的分水岭

最近一则关于深圳龙岗区官方报告中提出的“服务华为”的消息在朋友圈刷屏。该报告中提到,“1~2月,华为产值占我区规模以上工业总产值的47%以上,并且产值增速将近40%,比全区水平高出将近25个百分点,若剔除华为,我区规模以上工业总产值则下降14.3%。”行文间透露的是政府对于华为外迁的焦虑和担心。近几年深圳的人力成本和租金成本都在明显上涨,特别是去年一年的“一路狂奔”让不少制造企业感受到了租金费用导致的压力。早在2012年,华为就在东莞松山湖注册了华为终端(东莞)有限公司,这几年又加大了对松山湖的投资,种种的动作让“外迁”的可能性增大了许多。

中国房地产被称为虚拟经济并非浪得虚名,连华为这样世界顶级的实体经济企业都被它重重的压缩生存空间,别的实体企业的境遇就可想而知了。华为还可以迁去东莞,那连东莞也迁不起的企业该怎么办?有不少正在迁出中国。对此让我们看看任正非在新华社专访中是怎么说的吧:

“现在,世界的中心在哪里?不知道,会分散化,会去低成本的地方。高成本最终会摧毁你的竞争力。而且现在有了高铁、网络、高速公路,活力分布的时代已经形成了,但不会聚集在高成本的地方。深圳房地产太多了,没有大块的工业用地了。大家知道大工业的发展,每一个公司都需要一定的空间发展。”

是的,正如任正非所言,高成本最终会摧毁你的竞争力。而房地产的虚拟繁荣正在大规模系统性的推高成本:土地价格,资金成本,人工成本。这些高成本成了实体经济不可承受之重。任正非的话揭示了房地产的虚拟繁荣掏空中国实体经济的本质。

二.房地产对中国经济最大的伤害:金融杠杆

中国的房地产不完蛋,中国的实体经济乃至整个中国经济就没有出路。关于这一点,很多人从道义(比如没房难结婚)上,或者从住房市场的供求层面,或者从土地财政,或者从腐败丛生(依然是道义视角)等等方面阐述过,大家百度“房地产 绑架”可以看到无数相关文章。这些文章有一个共同的特点,那就是偏重谴责。但是谴责一般很难代表宏观趋势的力量,而更多是道义的力量。笔者在此将通过宏观金融经济学的视角,为大家揭示房地产和中国经济的大趋势,以及对中国人财富配置的深远影响。我们不从道义出发,从宏观金融经济学的规律出发。请大家看图1:

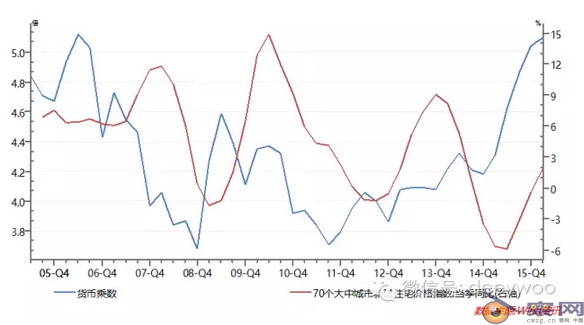

图1:货币乘数(蓝色,右轴),70个大中城市新建住宅价格指数:当季同比(红色,左轴)

如图1所示,货币乘数和房地产价格同比增速在趋势上高度正相关。货币乘数的下行趋势确立之后,房地产价格同比增速也会确立下行趋势;货币乘数的上行趋势确立之后,房地产价格同比增速也会确立上行趋势。货币乘数=货币供给/基础货币。货币供给等于通货(即流通中的现金)和活期存款的总和;而基础货币等于通货和准备金的总和。一般而言,货币乘数越高,整个金融体系的杠杆就越高。所以可以说中国的房地产繁荣是通过给金融体系增加杠杆来实现的。但现在有一个问题就是,中国经济已经无法再承受更高的杠杆了。让我们来看图2

图2:货币乘数

如图2所示,目前中国的货币乘数已经达到历史最高水平,这意味着金融体系的杠杆已经到了极限位置,很难再给房地产价格以持续的支撑。关于金融体系的杠杆已经到了极限位置,我想给大家几个关键词:“众筹 炒房”“票据 套利”“P2P 叶问”,大家百度一下,就可以知道中国的金融杠杆已经是疯狂到了何种无以复加的地步。

笔者的研判就是,货币乘数未来会出现坍塌式的下滑,而这将给房地产以巨大的下行压力。中国经济要去杠杆,货币乘数就必须下行,而这意味着房价同比增速必须下行。

中国房地产市场的繁荣是以金融体系的高杠杆为基础的。中国经济要去杠杆,和房地产市场的繁荣,这两件事是灭火和泼油的关系。结论到这,笔者联想到近来房地产去库存政策在执行过程中变成了房价暴涨,这种泼油灭火的方式将对中国经济,乃至中国房地产本身带来更加深重的灾难。

重要的事说两遍:高杠杆下的中国经济要突围,房地产就不能够再繁荣下去了。货币乘数未来坍塌式的下滑将会是一个信号。

三.债务扩张的极限:房地产向左走,实业向右走

除了货币乘数,广义货币(M2)也是一个极为重要的宏观金融经济变量。M2同比增速可以用来衡量一个国家整个债务扩张的速度。在展示M2同比增速的数据之前,笔者需要指出在中国,整个债务扩张主要是由房地产推动的。这个论断是通过数据分析得出的:根据惠誉2015年的研报,中国的银行以房地产为抵押物的信贷资产总额自2008年末以来增加了400%,而其他类型抵押物的信贷资产总额只增加了260%。中国的银行信贷资产总额中有40%是以房地产为抵押物的。同期,住宅房贷总额增加了超过3倍,而以房地产为抵押物的企业贷款总额增加了几乎5倍。在2011年其贷款抵押品的39%为房地产和其他不动产。最新从银监会得到的数据是,2013年底中国最大的几个商业银行的房地产贷款,及以房地产为抵押品的贷款,对贷款总额的占比为38%。房地产和土地作为抵押品在房地产信托等影子银行,信贷中的权重可能更大,危害也可能更大。根据麦肯锡去年的债务研报《Debt and (not much) deleveraging》,中国有接近一半的债务都与房地产有关。

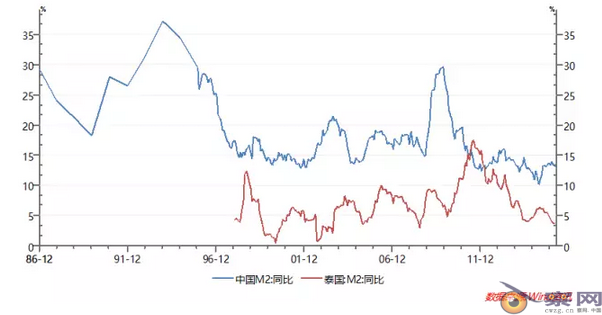

房地产周期就是债务周期。这就是中国房地产的金融经济学本质。而M2同比增速是用来衡量一个国家整个债务扩张的速度的数据,那么M2同比增速和房地产价格之间是什么关系呢?让我们来看图3:

图3:M2同比增速(蓝色,左轴),70个大中城市新建住宅价格指数:当月同比(红色,右轴)

如图3所示,M2同比增速和房地产价格同比增速在趋势上正相关。这验证了笔者的研判:中国的债务扩张主要是由房地产推动的,以及房地产周期就是债务周期。为了保房地产,M2就必须保持高速增长。由于中国社会融资总量的大概一半用来支付利息支出,中国的宏观融资已经庞氏融资化,因此M2必须保持指数级的增长,才能满足宏观庞氏融资对货币供应的需求。而目前M2要保持指数级的增长,M2同比增速就必须达到20%左右,远远高于目前13%左右的水平。即便是这样,目前中国的M2同比增速在世界主要经济大国里都是最高的。下面我们通过数据图,来将中国和其他主要亚洲经济国家和地区的M2同比增速作比较。

如上5图所示,日本,韩国,泰国,马来西亚和台湾都是亚洲模式的典型代表,比较他们与中国之间的M2同比增速更能看出问题。可以看出中国的M2同比增速远远高于其他亚洲模式国家或地区的相似发展阶段的水平。这最终导致中国的宏观杠杆(债务对GDP占比)远远高于亚洲平均水平:根据IMF和亚洲开发银行数据,目前亚洲除日本和中国以外的所有国家和地区的宏观杠杆水平为190%,而中国为280%。为了成全过去这一轮长达十五年的房地产超级牛市,我们用超高的M2同比增速把国家推到了债务悬崖的边缘。

中国已经走到了债务扩张的极限。

五.超级大转折下的财富大配置

没有了房地产繁荣对宏观流动性的巨大要求,中国的M2同比增速远远不需要现在这么高,虽然那个时候M2同比增速比现在显着下降,但更多的生产要素会流向实体经济。中国经济最根本的腾笼换鸟之策就是终结房地产的繁荣。

中国要想成功去杠杆,M2同比增速就必须降下来。而且参照其他亚洲模式国家或地区的相似阶段的发展经验,中国M2同比增速的下行空间巨大,底部可能会是个位数。考虑到中国房地产繁荣的代价就是M2同比增速保持双位数的高增长,而目前中国经济已经无法承受M2同比增速保持双位数高增长所带来的极高宏观杠杆,中国经济要想突围,则M2同比增速的下行空间巨大,如此中国房地产必然要向下大幅度调整。当然也可以阶段性的强行推高房地产,但其结果会很惨,这个可以参照2015年强行制造国家牛市和强行硬挺人民币汇率的代价。所以目前中国房地产可以顺应规律,进入超级熊市,也可以逆天死撑,最终以非常暴力的方式进入超级熊市,而中国经济也会被拖入深渊。

总之,房地产继续繁荣已经和中国经济软着陆完全不兼容。是的,曾几何时,房地产繁荣等于中国繁荣,但今非昔比,中国目前的宏观杠杆已经到了触发金融危机的地步,房地产繁荣依赖的高杠杆已经到了刀口舔血的收尾阶段。所以,再拿过去的经验来看待房地产和中国经济的关系,就会犯下致命的错误。

房地产不死,中国经济就没有希望。这是房地产和中国经济最后的机会:房地产必须探底,这不仅是中国筑底反转的必经之途,也是宏观金融经济学的规律。这里笔者想提醒大家注意的一个研判就是:中国M2同比增速的下行空间巨大,底部可能会是个位数,因此房地产价格同比增速的下行空间也会非常大,人民币也会随之大幅度的贬值。由于中国人的财富中最大的一块就是房地产,相当大一部分人(尤其是富人)的身价会大幅度缩水。由于要对冲人民币汇率和房价向下的大幅度调整,美元兑人民币汇率和黄金人民币价格会进入超级牛市。当然由于国家管制,配置美元会越来越难,这个时候就只有多配置实物黄金。趁国家没有禁止私人大量持有实物黄金之前,大家应该抓住这个自由,多多持有黄金。要知道美国在1934--1975年长达41年的时间里都禁止私人拥有黄金,难保中国在情况紧急的时刻,不会对私人拥有黄金进行适当的限制。在房地产掉下神坛的最后时刻来临前,这也许中国人财富大配置的最后的机会。当然,不少人除了美元现金和实物黄金之外,还想增持股票债券等金融资产。关于这类金融资产,笔者已在上期专栏《钱逃离中国,也没去美国,去哪里了?》一文中做了充分阐述“风险资产处在资产价格通缩的下行压力之下,必须减持,不管行情多火,都是刀口舔血。大家应该意识到,资金逃离的不是中国,向往的也不是美国。资金逃离的是资产价格通缩,向往的是资金安全,再是保值,最后是增值。因为最终的保值增值恐怕不在于投资的高明,而在于耐心,耐心等待资产价格通缩结束,全球货币供应筑底反转。”

超级大转折在即,大的宏观策略不容有失,大家且行且珍惜。

「赞同、支持、鼓励!」

感谢您的支持!

您的打赏将用于网站日常维护费用及作者稿费。

我们会更加努力地创作来回馈您!

如考虑对我们进行捐赠,请点击这里

使用微信扫描二维码完成支付